Цена опциона состоит из временной стоимости и внутренней стоимости. Для колл опциона внутренняя стоимость определяется как максимальное значение из двух чисел – ноль и форвардная цена базового актива минус страйк, для пут опциона – ноль и цена страйк минус форвардная цена актива.

Внутренняя стоимость (колл) = max (0 ; F – X)

Внутренняя стоимость (пут) = max (0; X – F)

F – форвардная цена

X – цена исполнения опциона

Однако, для участников рынка опционов наибольший интерес представляет временная стоимость. Временная стоимость зависит от следующих параметров:

– Времени до даты исполнения опциона. Чем больше времени до даты исполнения опциона, тем выше вероятность, что опцион окажется в-деньгах, что увеличивает временную стоимость опциона.

– Волатильности цены базового актива. Более высокая волатильность приводит к более высокой вероятности, что цена базового актива сделает большой рывок вверх или вниз. Рассмотрим опцион колл, который находится вне-денег. Волатильность увеличивает вероятность, что цена актива вырастет до уровня значительно выше цены исполнения. Также, волатильность увеличивает риск падения цены актива, но при падении владелец колл опциона не обязан приводить опцион в исполнение. Эти два сценария указывают на абсолютное преимущество держателя опциона и представляют риск для продавца опциона. Поэтому чем волатильнее цена актива, тем больше временная стоимость опциона на актив.

Таким образом, временная стоимость должна учитывать 1) преимущества владения опционом для держателя и 2) риски для продавца.

Составляющие модели Блэка-Шоулза

Стоимость опциона определяется с помощью следующих переменных: 1) цена исполнения или страйк опциона; 2) цена базового актива; 3) время до истечения срока действия опциона; 4) волатильность базового актива; 5) безрисковая процентная ставка.

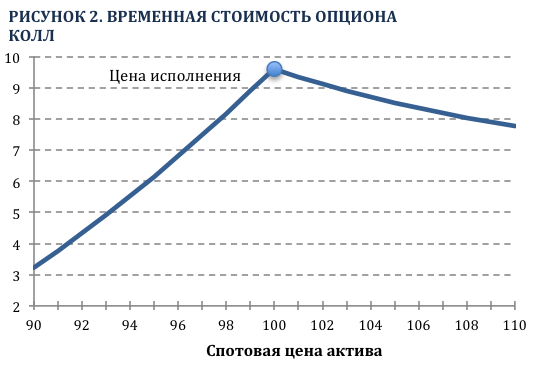

Рисунок ниже изображает справедливую стоимость опциона со страйком $100 (линия с пробелами) для различных уровней цены базового актива – график зависимости цены опциона от цены базового актива в статике. При этом мы подразумеваем, что другие переменные, а именно волатильность, процентная ставка и время до экспирации остаются неизменными. На графике также построена линия внутренней стоимости опциона (непрерывная линия). Разница между непрерывной линией и линией с пробелами обозначает временную стоимость опциона.

Когда опцион находится глубоко вне-денег, он имеет нулевую внутреннюю стоимость, а также очень низкую временную стоимость. Цена базового актива должна значительно вырасти, чтобы опцион истек в-деньгах. Вероятность такого события очень мала, но не равна нулевому значению. Поэтому за нее нужно заплатить временной стоимостью. Рисунок 1 также показывает, что по мере приближения цены актива к страйку, временная стоимость увеличивается, т.е. увеличивается вероятность, что опцион истечет в деньгах. Следует заметить, что внутренняя стоимость достигает максимального значения, когда цена базового актива равна цене страйк.

По мере движения опциона в область в-деньгах, общая стоимость колл опциона продолжает расти, так как внутренняя стоимость увеличивается вместе с ценой актива. Однако, временной компонент с ростом цены актива медленно падает. Из этого следует, что покупка глубоко в-деньгах колл опциона практически равносильна приобретению базового актива. Временная стоимость для опциона, который находится в-деньгах, представляет собой дополнительную сумму, которую инвестор готов заплатить, в добавок к внутренней стоимости, за привилегию ограниченного риска падения цены базового актива.

В отличие от владения реальным активом, убыток от опционной позиции ограничен премией опциона. Чем глубже опцион находится в деньгах, тем ниже временная стоимость – тем меньше вероятность, что эта страховка, которую опцион предоставляет, будет необходима.