Неопытные трейдеры склонны игнорировать волатильность при построении опционной позиции. Чтобы понять взаимосвязь между волатильностью и большинством опционных стратегий, важно более детально ознакомиться с вегой.

Вега – это показатель риска чувствительности цены опциона к изменениям волатильности. Это несколько напоминает дельту, которая измеряет чувствительность опциона к изменениям цены базового активы. И Вега, и Дельта опциона влияют на рисковой профиль опционной позиции. Эти греки могут иметь комбинированное воздействие на стоимость опционной стратегии. Таким образом, чтобы полностью понять позицию вашего опциона, необходимо оценить как дельту, так и вегу. В этой статье мы детально рассмотрим Вегу.

ВЕГА И ОСТАЛЬНЫЕ ГРЕКИ

Все греки, в том числе Дельта, Тетта, Ро, Гамма и Вега, описывают риск стратегии с точки зрения волатильности. Опционная позиция может быть “длинной” в отношении волатильности, либо “короткой” в отношении волатильности (также “плоской”). В этом случае термины “длинная” и “короткая” позиции имеют то же значении, что и при торговле акциями. То есть, если волатильность увеличивается, а трейдер имеет “короткую” позицию в отношении волатильности, трейдер понесет убытки, при прочих равных условиях.

А если волатильность снизится, трейдер заработает от короткой вега позиции. И наоборот, если трейдер имеет длинную позицию, то при повышении волатильности, прибыль вырастет, в то время как снижение вмененной волатильности (implied volatility) приведет к убыткам. (Читайте о греках опционов в статье Греки опционов – Краткое описание).

|

Стратегия |

Вега |

Рост волатильности |

Падение волатильности |

|

Длинный колл |

Положительная |

Прибыль |

Убыток |

|

Короткий колл |

Отрицательная |

Убыток |

Прибыль |

|

Длинный пут |

Положительная |

Прибыль |

Убыток |

|

Короткий пут |

Отрицательная |

Убыток |

Прибыль |

Волатильность является ключевым компонентом каждой опционной стратегии. Поскольку и вмененная волатильность, и историческая (или реализованная) волатильность могут быстро и сильно колебаться, они могут оказать существенное влияние на торговлю опционами.

|

Стратегия |

Вега |

Рост волатильности |

Падение волатильности |

|

Длинный стрэддл |

Положительная |

Прибыль |

Убыток |

|

Короткий стрэддл |

Отрицательная |

Убыток |

Прибыль |

|

Длинный стрэнгл |

Положительная |

Прибыль |

Убыток |

|

Короткий стрэнгл |

Отрицательная |

Убыток |

Прибыль |

|

Покупка бабочки |

Отрицательная |

Убыток |

Прибыль |

|

Продажа бабочки |

Положительная |

Прибыль |

Убыток |

|

Календарный спред |

Положительная |

Убыток |

Прибыль |

Покупка стандартного “ванильного” колл опциона или пут опциона подразумевает положительную Вега позицию. Это означает, что трейдер купил волатильность. Продажа колл или пут опциона устанавливает отрицательную вегу (то есть трейдер продал волатильность и имеет короткую позицию по волатильности). Волатильность является одной из составляющих модель ценообразования. Чем выше волатильность, тем выше цена опциона (колл и пут), поскольку волатильность повышает вероятность большого скачка цены акции (или другого базового актива), во время действия опциона, что увеличивает вероятность успеха для покупателя. Поэтому, стоимость опционов колл и пут увеличивается при росте вмененной волатильности. Если рассмотреть ситуацию со стороны продавца опциона – продавец опциона должен взимать более высокую плату с покупателя опциона, так как риск для продавца увеличивается с ростом волатильности.

В то же время, если волатильность снижается, цены на опционы колл и пут должны быть ниже. Если трейдер владеет колл или пут опционом, и волатильность падает, то цена опциона также будет снижаться. Конечно, это приведет к потере по длинной колл и пут позиции.

С другой стороны, позиции короткий колл и короткий пут окажутся в прибыли при снижении волатильности. Волатильность будет иметь непосредственное влияние на стоимость опциона, а масштаб снижения или роста цены зависит от размера Веги. Знак Веги (отрицательный или положительный) подразумевает изменения в цене при движении волатильности. То есть, если вега отрицательная, и волатильность повышается, трейдер фиксирует убыток.

Величина Веги также важна, так как она определяет размер прибыли и убытков. Итак, что определяет размер Веги?

ОТ ЧЕГО ЗАВИСИТ РАЗМЕР ВЕГИ?

1: денежности опциона

На-деньгах опционы имеют самую высокую вегу при прочих равных параметрах.

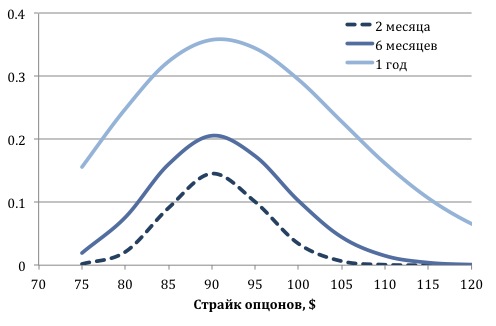

ВЗАИМОСВЯЗЬ ВЕГИ ОТ ДЕНЕЖНОСТИ И ДАТЫ ЭКСПИРАЦИИ

2: даты экспирации

Чем позже экспирация, тем выше вега опциона при прочих равных.

Чем выше временная стоимость опциона, тем выше будет Вега. Таким образом, опционы с более дальними датам экспирации (и дельтой равной 50%, то есть на-деньгах опционы) будут обладать более высокой Вегой, в конечном итоге представляя значительный риск для трейдера. На рисунке выше продемонстрирована взаимосвязь веги с 1) денежностью опционов колл и пут и 2) датой экспирации.

|

Пример. Трейдер покупает на-деньгах опцион пут (и полностью хеджирует дельту, то есть риск направления) на акцию Tesla, которая торгуется на низких уровнях по сравнению с историческим значением.

Затем цена акции Tesla отскакивает вверх. Обычно, уровни волатильности резко снижаются при росте цен на акции. Поэтому с падением вмененной волатильности снизится временная стоимость опциона пут, а также упадет и вега. |

ВЫВОДЫ

В этой статье рассмотрены основные параметры риска волатильности в популярных опционных стратегиях. Мы также установили, почему Вега настолько важна при анализе и подборе торговой стратегии. Конечно, имеются исключения, где взаимосвязь между волатильностью и ценой опциона не так очевидна (например, в индексе S&P 500), что связано с “наклоном волатильности” (volatility skew) и временной структурой волатильности (volatility term structure).

Однако эти исключения в полной мере будут поняты только на практике при реальной торговле опционами.