Согласно допускам модели Блэка-Шоулза все опционы с разными страйками и датами исполнения имеют одинаковую вмененую волатильность, т.е. вмененная волатильность не зависит ни от денежности опциона ни от даты экспирации. Однако в реальности вмененные волатильности опционов, которые наблюдаются на биржах отличаются в зависимости от цены исполнения и даты экспирации. График, отражающий связь между ценой исполнения и вмененной волатильностью, называется наклоном волатильности (skew). Взаимосвязь между датой исполнения и вмененной волатильностью – это временная структура волатильности (volatility term structure).

Два определения

1: форма кривой, отражающая связь между вмененной волатильностью опционов и ценой исполнения. При этом, наклон волатильности предполагает, что вмененная волатильность на низких страйках выше, чем для более высоких страйков;

2: среди профессиональных участников skew является коэффициентом наклона кривой вмененной волатильности относительно цены исполнения. Например, если 25%-дельта skew для S&P составляет 3 пункта. Это означает, что разница между вмененной волатильностью опциона пут с дельтой минус 25% и колл опциона с дельтой 25% составляет 3 пункта. Для расчета skew опционы пут и колл подбираются таким образом, чтобы их дельты были равны в абсолютном выражении.

Наклон волатильности принимает во внимание вмененные волатильности среди опционов с разными страйками или разной дельтой, но одинаковой датой экспирации.

Наклон волатильности очень важен с практической точки зрения, так как он указывает на размер риска на рынке или ожидаемую реализованную волатильность при разных потенциальных ценах базового актива.

Например, если вмененная волатильность нижних страйков (как для колл опционов так и для пут опционов) высокая относительно волатильности высоких цен исполнения, значит рынок закладывает высокую вероятность падения цены базового актива. А падения, как правило, происходят с более высокой волатильностью (на рынке акций), чем рост.

Опционы пут с более низкими страйками обычно торгуются с более высокой вмененной волатильностью, чем опционы пут с высокими страйками или на-деньгах опционы. Такое случается из-за того, что участники рынка готовы заплатить сравнительно выше за защиту от существенных падений цен на базовый актив (акции), чем за защиту от аналогичного повышательного движения.

|

Историческое свидетельство

Обвал рынка в 1987 году научил инвесторов, что, в то время как распределение доходностей рынка акций имеет отрицательную асимметрию (положительный доход), график распределения доходностей рынка акций также имеет толстые хвосты в левой части. Поэтому, вероятность существенных падений очень значительна, что и наблюдается в реальности. Тем не менее в долгосрочной перспективе, рынки акций склонны к медленному росту из года в год.

Не стоить забывать и про скачки цен, которые происходят при падениях. Так как опционы предоставляют защиту от таких скачков, инвесторы готовы заплатить за нижние страйки более высокую цену. Теперь опционы с нижними ценами исполнения (т.е. вне-денег путы) имеет более высокую вмененную волатильность, чем на-деньгах опционы и вне-денег колл опционы.

|

Страх

Падающие рынки обычно порождают рост неопределенности, которая приводит к более высокой волатильности цен акций и дальнейшим распродажам – особенно при высоких уровнях закредитованности инвестиционных фондов и банковской сферы. Показатель наклона волатильности, который рассчитывается как разница между вмененной волатильностью вне-денег пут опциона и вне-денег колл опциона, как правило растет при падении цены рисковых активов (акций, корпоративных облигаций), и падает, когда рынки растут.

Закредитованность компаний

Снижение цены акции обычно указывает на ухудшающееся финансовое положение компании, что потенциально может привести к банкротству. Как результат, относительно низкая цена акции подразумевает более высокую закредитованность и, следовательно, значение уставного капитала компании становится более волатильным.

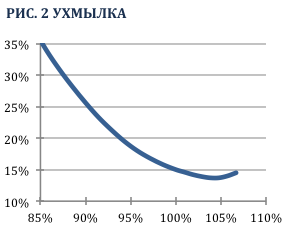

Таким образом, на рынке опционов на акции график вмененной волатильности представляет кривую с отрицательным коэффициентом наклона, который переходит в положительное значение на более высоких страйках. Кривая вмененных волатильностей загибается вверх при высоких значениях цен исполнения, так как эти колл опционы предоставляют защиту (или участие) в очень стремительном росте, вероятность которого также не стоит недооценивать. А так как такой рост будет очень волатильным событием, трейдеры закладывают его в цены опционов. На жаргоне трейдеров форма графика наклона волатильности называется "ухмылка".

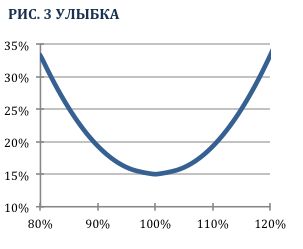

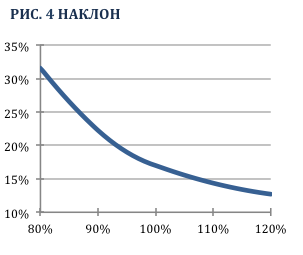

Однако, встречаются также другие формы кривой вмененной волатильности - идеальная "улыбка волатильности", имеющая форму параболы, характерна для рынка валютных опционов; и форма "наклон" волатильности представляет кривую с отрицательным коэффициентом наклона.

Обычно среди трейдеров термин "наклон" волатильности используется для пояснения, что каждый страйк имеет свой уровень вмененной волатильности.