На рынке опционов историческая волатильность рассчитывается как стандартное отклонение дневных доходностей базового актива за определенный промежуток времени. На практике трейдеры и аналитики используют годовое выражение волатильности, как и процентные ставки всегда измеряются в годовом выражении.

Для расчета дневных процентных доходностей используется натуральный логарифм от отношения цен.

|

Пример. Акция торгуется на уровне $100, а через день цена поднимается до отметки $102. Простая процентная доходность за один день определяется как 102/100 – 1 = 2%

Допустим, что затем цена снижается обратно до $100. Падение цены в простых процентах составит: 100/102 – 1 = –1,96%

Недостаток такого метода расчета заключается в том, что процентные изменения не могут быть добавлены друг к другу. Если цена акции начинает свое движение со значения $100 и заканчивает на том же уровне, то изменение цены составляет 0%, а не 2% – 1,96% = 0,04%. Использование натуральных логарифмов решает эту проблему:

Ln(102/100) + Ln(100/102) = 1,98% – 1,98% = 0 |

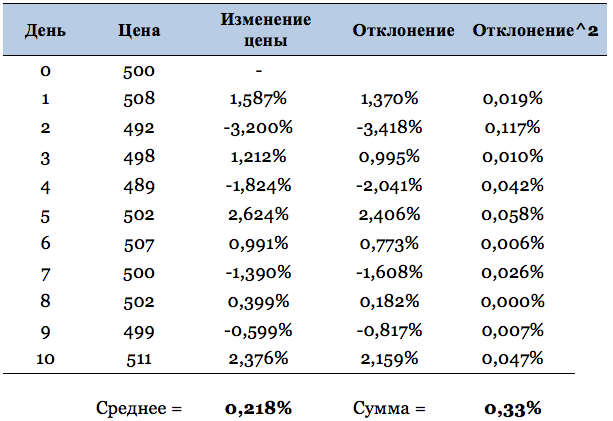

Таблица внизу иллюстрирует, как рассчитывается историческая волатильность.

Учитывая средний доход за день, который составил 0,22%, находим сумму квадратов отклонений, равную 0,33%. Следовательно, дисперсия:

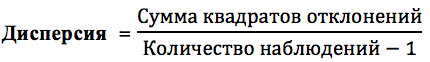

Дисперсия = 0,33%/(10–1) = 0,0033/9 = 0,000367 = 0,0367%

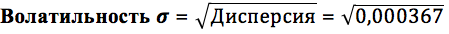

Волатильность определяется как стандартное отклонение дневных доходностей актива, что является квадратным корнем из дисперсии:

Волатильность

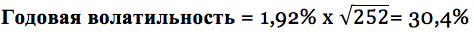

Таким образом, дневная волатильность акции равна 1,92%. Это говорит о том, что акция за один день в среднем изменялась на 1,92% как вверх, так и вниз. Другими словами, дневные колебания цены акции в среднем составляли 1,92% в день. Однако среди трейдеров по опционам принято использовать годовое выражение. Год состоит из 252 торговых дней, поэтому чтобы найти годовое значение волатильности акции необходимо умножить дневную волатильность на квадратный корень из 252:

Трейдеры опционов часто сравнивают реализованную волатильность базового актива во время предыдущих отчетных периодов компании с вмененной волатильностью опционов данного актива. Если годовая реализованная волатильность в дату выхода квартальных финансовых результатов обыкновенно составляет 100%, т.е. 6,3% за день, а вмененная волатильность на деньгах опциона сейчас равна 40%, или 2,52% в день, то трейдер может:

- купить на деньгах опционы

- захеджировать дельту до нуля

Если после выхода отчетности акция как и прежде покажет волатильность 100% годовых, трейдер заработает на высокой гамме (при относительно низкой тетты) путем хеджирования дельты.