Трейдер может купить или продать базовый актив для того, чтобы захеджировать дельту опционной позиции. Сейчас мы более подробно разберем принцип хеджирования дельты, а также на примере покажем способ хеджирования гаммы.

|

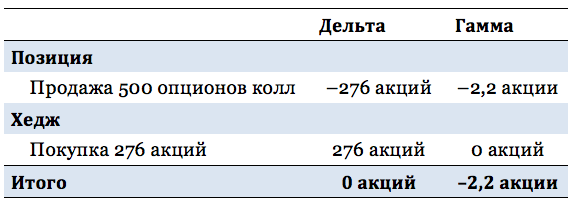

Пример Допустим, что трейдер продал 500 колл опционов на акцию Enron.

Спотовая цена базового актива = $500 Страйк колл опциона = $505 Время до экспирации = 1 год Процентная ставка = 4,25% Дивидендная доходность = 2,54% Вмененная волатильность = 18% |

Вмененная волатильность получена из цены опциона. Используя выше указанные значения, модель Блэка-Шоулза выдает стоимость колл опциона равную $36,60. Учитывая, что трейдер продает опционы на 500 акций, стоимость всех колл опционов составляет $18,300. Дельта колл опциона, полученная из модели Блэка-Шоулза, равна 0,552 или 55,2%. Следовательно:

Дельта позиции = –500 х 0,552 = –276 акций

Дельта позиции отрицательная, так как трейдер продал колл опционы; если цена акции вырастет, то цена опционов подорожает. Для того чтобы захеджировать дельту, трейдер решает купить 276 акций. При небольших колебаниях цены акции Enron прибыль от опционной позиции будет сбалансирована потерями от позиции в акциях, и наоборот.

Большой скачок цены акции

Что произойдет, если цена акции существенно вырастет? Повышение цены акции на 10% приведет к удорожанию опциона до $68,44, согласно модели Блэка-Шоулза. Следовательно:

Доход от колл опционов = $18,300 – $34,220 = –$15,920

Доход от хеджа = 276 акций х $50 = $13,800

Чистый доход = $13,800 – $15,920 = –$2,120

Убыток трейдера составит $2,120 из-за влияния гаммы на дельту колл опционов. Значение дельты опционной позиции полезно исключительно при небольших отклонениях цены базового актива. Из примера видно, что короткая опционная позиция принесла более высокие убытки при росте цены акции на 10%, чем указывала дельта. Однако, дельта колл опциона после движения цены акции увеличилась до 74,5% из-за гаммы. Изначально дельта короткой опционной позиции составляла 55,2%. Увеличение цены акции на 10% предполагает следующий убыток:

Ожидаемый убыток при дельте 0,552 = – 500 х 0,552 х $50 = – $13,800

Однако, фактический убыток равен $15,920. Разногласие между фактическим и предполагаемым убытком составляет $2,120, что объясняется гаммой или конвекцией графика цена актива/цена опциона.

Дельта-Гамма балансировка

Иногда трейдеры производят небольшие корректировки дельты, чтобы дельта более точно соответствовала прогнозируемым изменениям стоимости опционной позиции при высоких колебаниях цены базового актива. Такие корректировки называются дельта-гамма балансировка. Гамма опциона колл в предыдущем примере примерно соответствует значению 0,0044. Влияние гаммы на доход от опционной позиции считается с помощью ряда Тейлора:

(502/2) x 0,0044 = $5,5 за опцион

Это означает, что дополнительный убыток, полученный из-за гаммы, при росте цены акции на $50 составляет приблизительно $5,5. Для 500 опционов потери вырастут на $2750 при движении цены акции на $50. Дельта-гамма балансировка направлена на корректировку хеджа и принимает во внимание выпуклость графика цены опциона к цене базового актива.

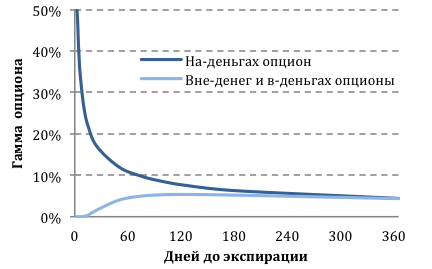

Гамма хеджирование

Покупка или продажа базового актива поможет в управлении дельты опционной позиции, но не покрывает риска от гаммы. Стоимость опциона нелинейно связана с движением цены базового актива. В то время как фиксированное количество акций, купленных или проданных для хеджирования дельты, линейно реагируют на изменения цены актива. В предыдущем примере трейдер продал 500 опционов колл. Альтернативным методом хеджирования служит приобретение колл опционов на тот же актив, но с более близкой датой экспирации. Такие опционы будут иметь положительную дельту, а также положительную гамму.

Предположим, что трейдер в нашем примере решает захеджироваться с помощью опционов с близкой датой исполнения и покупает 9-ти месячные на-деньгах опционы колл со следующими параметрами:

Страйк = $500

Вмененная волатильность = 18%

Время до исполнения = 9 месяцев

При спотовой цене акции равной $500 стоимость опциона составляет $33,51 согласно модели Блэка-Шоулза. Дельта и гамма равны 0,5636 и 0,00505 соответственно. Гамма однолетнего опциона колл со страйком $505, который трейдер продал, равна 0,0044. Из этого следует, что трейдеру необходимо купить меньшее количество краткосрочных опционов со страйком $500 для нейтрализации гамма риска. Необходимое количество 9-ти месячных опционов со страйком $500 для покупки можно посчитать следующим образом:

500 x (0,00440/0,00505) = 435,64

Купив 436 опционов, мы сократим гамма риск, но дельта риск будет еще присутствовать. Дельта проданных опционов со страйком $505 равна минус 276 акций (– 500 х 0,552), а дельта купленных опционов со страйком $500 составляет 246 акций (436 х 0,564). Чтобы захеджировать оставшуюся дельту, трейдеру необходимо купить

276 – 246 = 30 акций.

|

|

Дельта |

Гамма |

|

Позиция |

|

|

|

Продажа 500 опционов колл |

–276 акций |

–2,2 акции |

|

Хедж |

|

|

|

Покупка 436 опционов колл |

246 акций |

2,2 акции |

|

Покупка 30 акций |

30 акций |

0 акций |

|

Итого |

0 акций |

0 акций |

Оставшиеся риски после гамма хеджа

Комбинация купленных 436 краткосрочных опционов и купленных 30 акций поможет эффективно снизить дельта и гамма риски от проданных 500 опционов колл, если колебания цены базового актива окажутся умеренными. Однако, такой двойной хедж не способен покрыть все возможные риски портфеля опционов. Например, останется вега риск. Вега проданных опционов равна 1,98, т.е. рост вмененной волатильности на 1% приведет к удорожанию опциона на $1,98, или на 500 х $1,98 = $990 от всех опционов. В то время как вега купленных опционов колл имеет значение 1,71 за один опцион, или 436 х 1,71 = $745,56 – вега всех купленных опционов. Следовательно, при росте вмененной волатильности на 1%, купленные опционы подорожают на $745,56. Таким образом, чистый убыток от увеличения волатильности на 1% составит

$745,56 –$990 = –$144,44

|

|

Дельта |

Гамма |

Вега |

|

Позиция |

|

|

|

|

Продажа 500 опционов колл |

–276 акций |

–2,2 акции |

–$990 |

|

Хедж |

|

|

|

|

Покупка 436 опционов колл |

246 акций |

2,2 акции |

$745,56 |

|

Покупка 30 акций |

30 акций |

0 акций |

$0 |

|

Итого |

0 акций |

0 акций |

–$144,44 |