Стрэдл является самым распространенным способом торговли 1) вмененной волатильностью - для опционов с дальней датой экспирации, 2) гаммой (реализованной волатильностью) – для опционов с датой экспирации в течении недели. Рисковой профиль стратегии стрэнгл (strangle) отличается от стрэдл (straddle) исключительно размером значений греков, что можно увидеть из рисунков ниже.

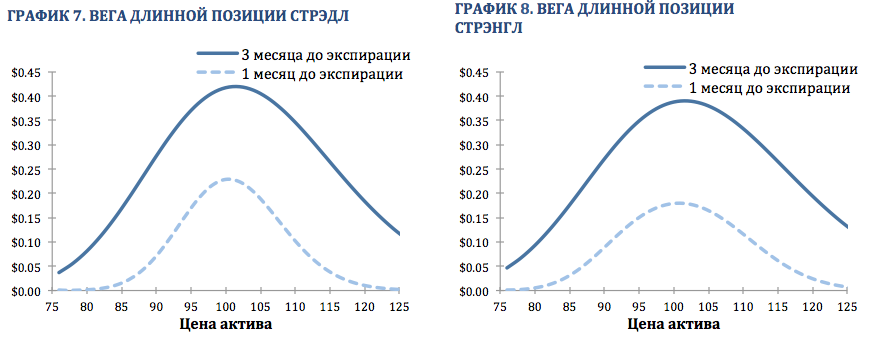

Дельта (Delta)

Как правило, дельта стратегий стрэдл и стрэнгл равна 0 в момент заключения сделки, так как дельты опционов колл и пут в сумме сводятся к нулю. При движении цены базового актива дельта стратегий всегда изменяется в прибыльную для трейдера сторону из-за положительной гаммы. Например, в случае роста цены базового актива дельта стрэдл и стрэнгл станет положительной и будет увеличиваться, а при падении цены актива станет отрицательной и будет продолжать падать. Поэтому куда бы не двигалась цена базового актива, трейдер окажется в прибыли.

Из графиков выше можно заметить, что кривая дельты стрэдла имеет более выпуклую форму, что позволяет дельте стрэдла изменяться быстрее при движении цены базового актива. Это связано с тем, что стрэдл имеет более высокую гамму, чем стрэнгл, так как состоит из на-деньгах опционов.

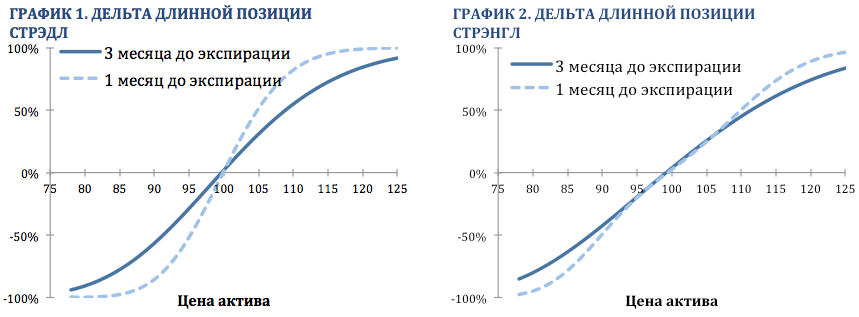

Гамма (Gamma)

Обе стратегии отличаются высоким значением гаммы, особенно стрэдл, так как стратегия стредл предполагает одновременную покупку АТМ опционов. А гамма имеет наибольшее значение для АТМ страйка.

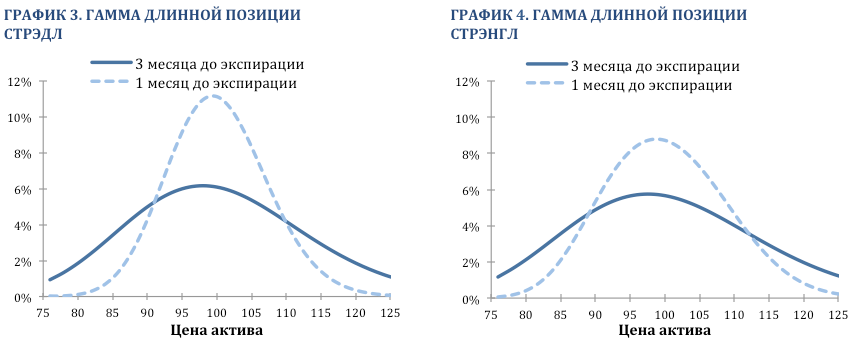

Тетта (Theta)

Тетта тесно связана с гаммой, поэтому для большинства стратегий их графики являются зеркальным отражением друг друга.

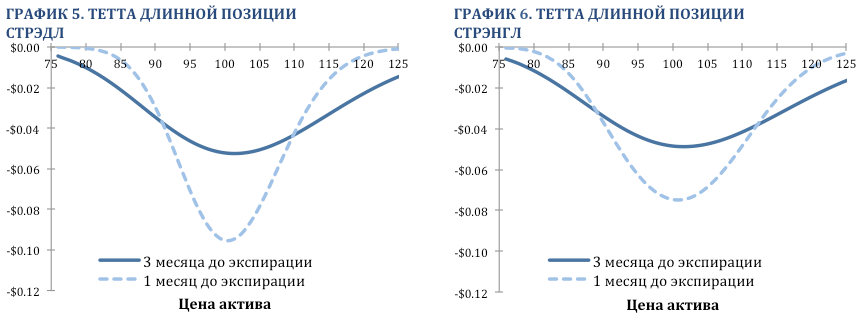

Вега (Vega)

Вега обеих стратегий снижается по мере приближения даты экспирации опциона (как колл опциона, так и пут). Поэтому опционы с наиболее дальней экспирацией более чувствительны к изменению волатильности. Таким образом, торговля вмененной волатильностью производится через более дальние опционы, так как их вега выше. При прочих равных вега имеет наивысшее значение на-деньгах (ATM), т.е. на-деньгах опционы имеют самую высокую вегу.

Максимальной прибыли при ожидаемом росте вмененной волатильности можно достичь путем покупки АТМ стрэдла с дальней датой экспирации. Стратегия покупки стрэнгла имеет аналогичный профиль риска движения вмененной волатильности, но отличается только размером веги.