До 1970 года не существовало единого метода нахождения цены опционов. Стоимость опционов базировалась преимущественно на настроении рынка. В такой ситуации трейдеры, которые прогнозировали рост цены акции, более высоко оценивали колл опционы, чем трейдеры, имеющие негативный прогноз на базовый актив. Некоторые игроки рынка использовали собственные правила, основанные на наблюдениях. Например, цену на-деньгах (at-the-money) опциона рассчитывали как процент от цены базового актива.

Первым шагом в понимании опционных моделей является изучение фундаментальной взаимосвязи между ценой опциона до даты исполнения и ценой базового актива. Эта глава исследует такую связь путем тестирования закономерностей применимых к европейским опционам, которые не платят дивиденды.

|

Правило 1 Опцион колл никогда не может стоить дороже базового актива. c ≤ S c – цена опциона колл S – спотовая цена базового актива |

Если правило 1 не соблюдается, у трейдера была бы возможность заработать безрисковую прибыль. Например, трейдер мог бы купить акцию за $100 и продать опцион колл на эту акцию за $110. Таким образом, трейдер владеет акцией и полностью защищен независимо от того, исполнится ли этот опцион или нет. В данном случае трейдер всегда заработает прибыль независимо от направления движения цены акции.

|

Правило 2 Минимальная стоимость европейского опциона колл на акцию, которая не платит дивиденды, равна либо нулю либо разнице между спотовой ценой базового актива и дисконтированным значением страйка. c ≥ max (0; S – X |

Относительно первой части высказывания, цена опциона не может опускаться ниже нуля, даже если опцион находится далеко вне-денег (out-of-the-money). Для того, чтобы удостовериться во второй части закона, рассмотрим в-деньгах (in-the-money) опцион колл со страйком $130 и датой исполнения через год. Спотовая цена базового актива равна $140, а годовая безрисковая процентная ставка – 10%. Правило 2 утверждает следующее:

Минимальная цена опциона = $140 – $130/1,1 = $21,82

Допустим, что опцион колл со страйком $130 торгуется на бирже по $15. Тогда трейдер построит арбитражную стратегию следующим образом:

- Короткая позиция по акции за $140

- Покупка колл опциона со страйком $130 по цене $15

- Оставшаяся часть ($140 – $15 = $125) кладется на депозит на один год под 10%.

Через год на депозитном счете будет $137,5. Если через год акция стоит $150, опцион колл исполняется, и трейдер откупает акцию за $130 и зарабатывает прибыль $137,5 – $130 = $7,5, так как необходимо закрыть короткую позицию. При снижении стоимости акции до $120 стоимость опциона снизится до нуля, и прибыль составит $137,5- $120 = $17,5.

Получается, что при покупке опциона и продаже акции стратегия всегда приносит прибыль, что противоречит законам статистики. Загвоздка заключается в премии опциона, равной $15. Если опцион стоит $21,82 и больше выплата от стратегии принесет либо 0 либо убытки. Поэтому, опцион колл должен стоить по меньшей мере $20, что является разницей между спотовой ценой базового актива и дисконтированным значением страйка.

|

Правило 3 Между европейскими опционами колл и пут, обладающими одинаковыми ценами исполнения и датами погашения, существует связь, которую участники рынка и академики называют паритетом пут-колл (put-call parity). p + S = c + X p – цена опциона пут c – цена опциона колл S – спотовая цена базового актива X – цена исполнения или цена страйк |

Чтобы проверить эту формулу, сравним опционы колл и пут со страйком $80 и сроком погашения через год. Спотовая цена акции составляет $90, цена опциона колл равна $25, годовая безрисковая процентная ставка –10%. Дисконтированная цена страйк равна $72,73. Какая справедливая стоимость опциона пут?

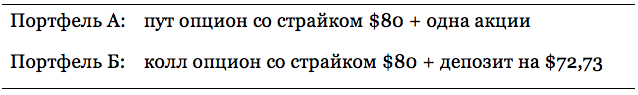

Рассмотрим два портфеля:

Два портфеля имеют аналогичные выплаты по окончании действия опциона через год.

Сценарий 1

Например, если цена акции через год упала до $70, то стоимость портфель А составляет $80:

$10 (цена пут опциона) + $70 (цена акции) = $80

В то время как стоимость портфеля Б также равна $80:

$0 (цена колл опциона) + $80 (депозитный вклад под 10% годовых) = $80

Сценарий 2

Если цена акции через год поднимется до $110, то портфель А стоит $110:

$0 (цена пут опциона) + $110 (цена одной акции) = $110

Стоимость портфеля Б также составляет $110: $30 (выплата от опциона колл) + $80 (депозитный вклад под 10% годовых).

Одинаковая стоимость двух портфелей во всех сценариях приводит к выводу: стоимости портфелей должны быть равны в момент их формирования

Текущая стоимость портфеля Б равна $97,73: $25 (цена колл опциона) и $72,73 (депозит). Поэтому, портфель А также должен стоить сегодня $97,73. Так как спотовая цена акции составляет $90, цена опциона пут равна $7,73. Аналогичный результат предлагает и пут-колл паритет.

p + S = c + X

p + $90 = $25 + $72,73

p = $7,73