Если бы участники финансового рынка были ограничены одним поставочным облигационным выпуском и единственной датой поставки, то расчеты базиса не составляли бы труда. Для еще большего упрощения, допустим, что эта единственная облигация платит купон, равный эталонной доходности 8%. Таким образом, конверсионный фактор этой облигации составляет 1. В такой простой среде функционирования фьючерсная цена по облигации примерно составит:

Фьючерсная цена = Цена облигации – Carry

Так как конверсионный фактор облигации соответствует единице, то базис облигации будет определяться как разница между ценой облигации (с учетом НКД) и фьючерсной ценой. Из этого следует:

Базис = Цена облигации – Цена Фьючерса = Цена Облигации – (Цена облигации – Carry) = Carry

Базис = Carry

Carry состоит из двух частей:

1) разница между ставкой РЕПО и доходностью облигации

2) количество дней до поставки облигации

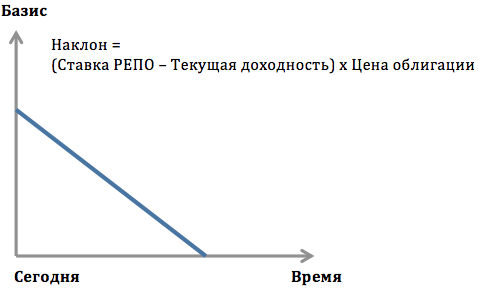

Комбинация двух составляющих образует связь между базисом облигации и временем до поставки, что изображено на рисунке внизу. Из графика можно сделать следующие выводы:

- Расстояние между осью X и линией является базисом

- Наклон кривой представляет дневное отрицательное значение carry

- Базис стремится к нулю по мере приближения даты поставки.

При построении графика было сделано допущение о положительном значении carry, т.е. прибыль от купонных доходов превышает стоимость фондирования. Также, следует отметить, что базис представлен беспрерывной линией до истечения фьючерсного контракта. После истечения фьючерса цена фьючерсного контракта зафиксирована, в то время как цена облигации может изменяться.