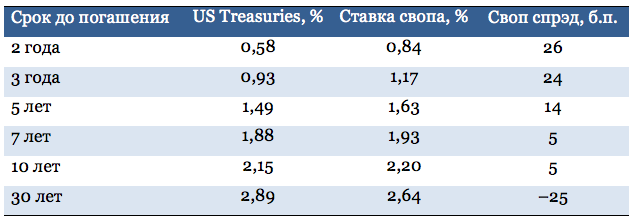

Трейды обычно котируют ставки по свопам в базисных пунктах над доходностью соответствующей государственной облигацией. Разница между фиксированной ставкой по свопу и бескупонной процентной ставкой на кривой государственных облигаций называется своп спредом. Например, 10-ти годовая фиксированная ставка по свопу в долларах США на 4 мая 2015 года составляет 2,20%. В то время как доходность бескупонной 10-ти летней облигации находилась на уровне 2,15%. Это означает, что спред по 10-ти годовому свопу равнялся:

2,20% – 2,15% = 0,05% или 5 базисных пунктов

Таблица. Своп спреды

Своп спред служит индикатором кредитного риска на рынке в сравнении с безрисковой доходностью государственных облигаций. В связи с тем, что наибольший объем сделок заключается на межбанковском рынке, своп спреды указывают на состояние банковской системы страны. Во время финансового кризиса, ликвидность исчезает, что приводит к расширению спредов. Если проанализировать историческую динамику, то можно заметить, что спред размером 60 базисных пунктов является скорее исключением, а не нормой, так как среднее значение спреда по 10-ти годовому контракту значительно ниже.

Катализаторы движения своп спредов

В связи с тем, что основными игроками на рынке свопов являются кредитные учреждения, своп спреды указывают на кредитный риск именно банковского сектора. Кредитный рейтинг крупнейших банков США соответствует категории АА, что немного ниже рейтинга страны АА+. Поэтому, своп спреды подвержены влиянию кредитных спредов по облигациям с рейтингом АА, которые в свою очередь зависят от вероятности дефолта эмитента и уровне потерь в случае дефолта. Тем не менее, своп спреды и кредитные спреды имеют ряд существенных отличий:

- Если инвестор покупает облигацию, то возникает риск дефолта эмитента, который характеризуется возможной невыплатой купонов и номинала. В случае со стандартным процентным свопом, контрагенты никогда не обмениваются номиналом, поэтому риска потери номинала не существует.

- На рынке свопов банки используют ряд различных техник для снижения кредитного риска от сделки со свопами. Например, стороны могут предоставить обеспечение в размере 10% от номинала, или маркировать стоимость свопа каждый день в зависимости от движения ставок.

Следует отметить, что кредитный риск является не единственным фактором, оказывающим влияние на своп спреды. Основные развитые финансовые рынки, как государственные облигации США или Германии, отличаются исключительно высокой ликвидностью и объемами торговли. Банки могут использовать такие бумаги в качестве обеспечения по сделкам РЕПО для привлечения дешевых заемных средств. Такая опция для банков увеличивает спрос на суверенные облигации США и Германии, приводит к снижении доходности по ним.

Спрос и предложение. Например, в случае нарастающего опасения относительно роста процентных ставок спрос на фиксированное фондирование со стороны компаний увеличится, в то время как инвесторы захотят получать плавающую ставку по процентному свопу. Таким образом, трейдеры свопов будут требовать более высокую премию по фиксированной ноге свопа, что приведет к расширению спреда над кривой бескупонной доходности государственных облигаций. Аналогично и предложение на рынке суверенных бумаг может оказать влияние на спреды.

Ставка РЕПО. Например, трейдеры свопов очень часто используют суверенные бумаги с целью хеджирования процентного риска. Если трейдер платит фиксированную ставку по свопу, он может купить государственные облигации в качестве хеджа, используя заемные средства от сделки РЕПО. Из этого следует, что чем ниже ставка РЕПО, тем выше своп спред. Обычно ставка РЕПО в США ниже LIBOR, так как РЕПО – это обеспеченный кредит