Слишком часто трейдеры начинают торговать опционами, практически не понимая, сколько различных стратегий можно применять для ограничения риска и максимизации доходов. Однако трейдеры необходимо сначала ознакомиться, как использовать все возможности опционов в качестве производного финансового инструмента. Принимая это во внимание, данная статья стремится ускорить обучение и направить в правильном направлении.

1. ПОКРЫТЫЙ ОПЦИОН КОЛЛ (COVERED CALL)

Помимо простой покупки опциона, трейдер также может участвовать в базовой стратегии “покрытый колл”. В этой стратегии 1) базовый актив покупается одновременно с 2) продажей опциона колл на тот же актив. Объем купленного актива должен быть эквивалентен количеству проданных колл опционов активов. Трейдеры часто используют эту стратегию, когда у них есть нейтральное мнение об активах, и стремятся получить дополнительную прибыль (через получение премии от продажи опционов) или защитить от возможного снижения стоимости базового актива.

2. ЖЕНАТЫЙ ПУТ (MARRIED PUT)

В данной стратегии, инвестор 1) покупает (или возможно уже владеет активом) конкретный актив (например, акции) и 2) одновременно приобретает опцион пут для эквивалентного количества акций. Инвесторы используют эту стратегию, когда имеют оптимистичный взгляд относительно долгосрочных перспектив цены актива, но хотят защитить портфель от возможных краткосрочных убытков и волатильности. Эта стратегия в основном функционирует в качестве страховки.

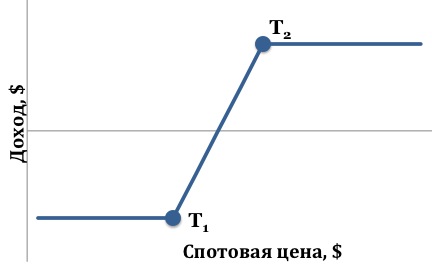

3. ПОКУПКА КОЛЛ СПРЕДА (BULL CALL SPREAD)

Стратегия “колл спред” предполагает одновременную 1) покупку опциона колл по определенной цене исполнения T1 (страйк) и 2) продажу аналогичного количества колл опционов по более высокой цене исполнения T2. Оба опциона имеют одинаковый месяц экспирации и базовый актив. Эта вертикальная стратегия часто используется, когда инвестор является оптимистичен относительно цены актива, но ожидает лишь умеренный роста цены.

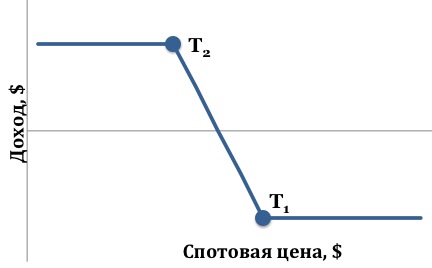

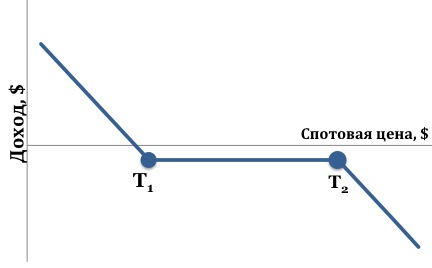

4. ПОКУПКА ПУТ СПРЕДА (BEAR PUT SPREAD)

Стратегия медвежий пут спред – это еще одна из вертикальных стратегий, подобная колл спреду. В этой стратегии инвестор одновременно 1) покупает опционы пут по определенной цене исполнения T1 и 2) продает одинаковое количество опционов пут по более низкой цене исполнения T2. Оба опциона основаны на одном и том же активе и имеют одинаковую экспирацию. Данная стратегия применяется, когда трейдер ожидает снижения цены базового актива. Пут спред предлагает как ограниченную прибыль, так и ограниченные потери, в отличие от простой покупки/продажи опциона пут.

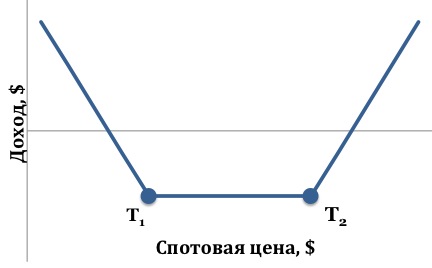

5. ДЛИННЫЙ СТРЭНГЛ (LONG STRANGLE)

Опционная стратегия длинный стрэнгл предполагает одновременную 1) покупку вне-денег опциона колл и 2) вне-денег опциона пут с одинаковым сроком исполнения и базовым активом, но с разными ценами исполнения. Трейдер может реализовать эту стратегию с в-деньгах (in-the-money) опционами, но при этом премия будет высокой, а рисковой профиль такой же. Инвестор, который использует эту стратегию, как и в случае со стрэддлом, полагает, что цена базового актива сильно изменится, но не знает, в каком направлении. Рисковой профиль стрэнгла схожен со стратегией стрэддл, только размер веги и гаммы намного ниже. Убытки трейдера ограничены расходами на покупку опционов.

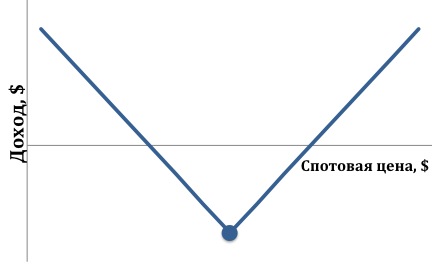

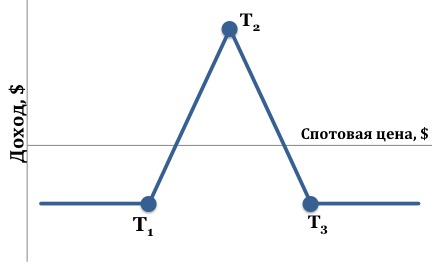

6. ДЛИННЫЙ СТРЭДДЛ (LONG STRADDLE)

Стратегия покупка стрэддла – инвестор одновременно покупает, как правило, на-деньгах (at-the-money) опцион колл и на-деньгах пут. Опционы колл и пут имеют одинаковую цену исполнения, базовый актив и дату экспирации. Трейдеры используют эту стратегию, когда полагают, что цена базового актива значительно изменится, но не знает, в каком направлении. Покупка на-деньгах опционов колл пут означает, что позиция имеет очень высокую гамму, высокую вегу (для более дальних экспирации) и нулевую дельту. Покупка стрэддла является агрессивной опционной стратегией, поскольку премия по опционам (то есть их временная стоимость) очень высокая. Поэтому трейдер может много заработать на гамме, в случае огромной волатильности цены базового актива, или зафиксировать большой убыток, если цена актива не сдвинется с места.

7. РИСК РЕВЕРСАЛ (RISK REVERSAL)

Стратегия risk reversal реализуется путем покупки вне-денег (out-of-the-money) пут опциона (со страйком T1) и одновременной продажи вне-денег опциона колл (со страйком T2) для одного и того же базового актива (например, акций). Это одна из наиболее сложных стратегий для профессиональных трейдеров, поскольку ее основная функция – торговля наклоном волатильности (skew), то есть разницей между вмененной волатильностью разных страйков. Профессиональные опционные трейдеры извлекают прибыль не из дельты, но из гаммы, веги и наклона волатильности. Поэтому дельта стратегии risk reversal сразу хеджируется.

В случае падения цены актива до страйка T1

1) дельта опциона пут растет (становится более отрицательной)

2) повышается вменная волатильность нижних страйков

3) вега всей позиции увеличивается

4) гамма всей позиции становится более положительная

5) растет наклон волатильности

При росте цены базового актива до страйка T2

1) дельта короткого опциона колл становится более отрицательной

2) падает вмененная волатильность всех страйков

3) гамма всей позиции становится более отрицательная

4) падает наклон волатильности

5) вега – неизвестно (может как вырасти, так и упасть)

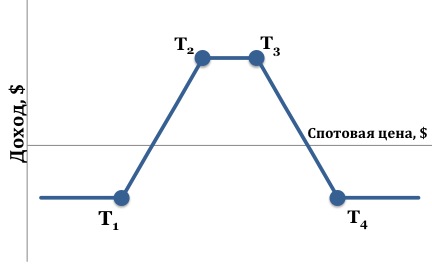

8. ПОКУПКА БАБОЧКИ (LONG BUTTERFLY SPREAD)

Все предыдущие стратегии подразумевали комбинации двух разных позиций или контрактов. Опционную стратегию “бабочка” можно построить несколькими способами:

|

1 |

покупка опционов колл с внешними страйками T1 и T3 продажа опционов колл с внутренним страйком T2 |

|

2 |

покупка опционов пут с внешними страйками T1 и T3 продажа опционов пут с внутренним страйком T2 |

|

3 |

покупка бычьего колл спреда со страйками T1 и T2 покупка медвежьего пут спреда страйками T2 и T3 |

|

4 |

продажа стрэддла со страйком T2 покупка стрэнгла со страйками T1 и T3 |

9. ЖЕЛЕЗНЫЙ КОНДОР (IRON CONDOR)

Еще более интересной стратегией является железный кондор. В этой стратегии инвестор одновременно занимает 1) длинную позицию стрэнгл с внешними страйками T1 и T4 и 2) короткую позицию стрэнгл с внутренними страйками T2 и T3.

ВЫВОДЫ

Комбинирование опционов с разными страйками и разными датами экспирации позволяет построить интересную позицию. Здесь играют значение не только производные первого порядка, такие как дельта, вега, тетта и ро, но и высшего порядка – Weezu, Чарм, dDelta/dTime. Также трейдеру необходимо наблюдать за временной структурой волатильности и наклоном волатильности.