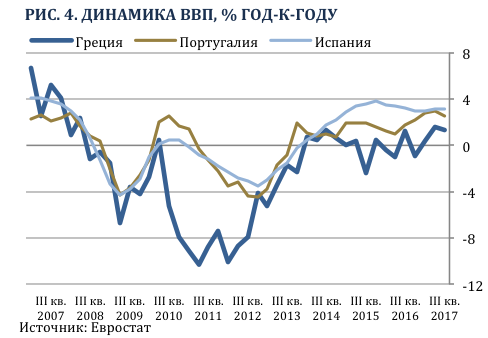

Греция в настоящее время переживает чрезвычайно серьезный экономический кризис, масштабы которого сопоставимы с Великой депрессией в США. В период с 2008 по 2013 год объем ВВП сократился на 23%, а уровень безработицы в 2013 году достиг 27,5%, что почти в четыре раза превышает отметку 2008 года. Причины такого экономического спада зиждутся на дисбалансе между доходами и расходами государства и населения. Проблемы накапливались за годы до глобального финансового кризиса 2007-2008 годов. Поэтому важно изучить события этих лет, во-первых, для понимания корней кризиса, и, во-вторых, для правильной постановки экономических целей на будущее, как для населения страны, так и для инвесторов.

Фискальный дисбаланс

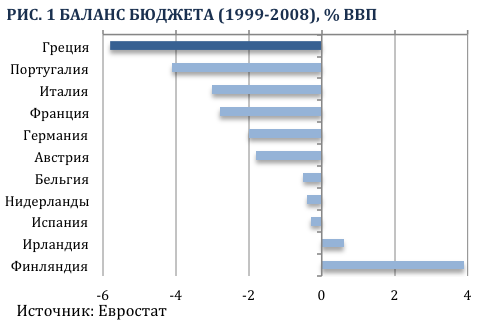

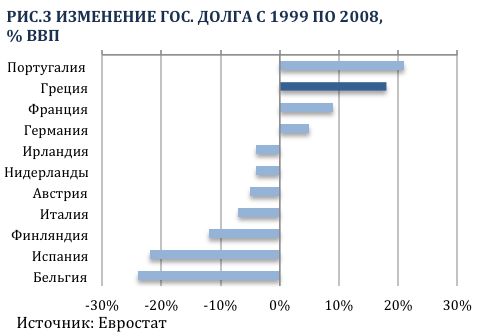

Главная причина кризиса в Еврозоне часто описывается СМИ как расточительство правительств Греции и других стран, испытывающих финансовые трудности и по сей день. По этой причине ниже представлены графики, представляющие фискальный дисбаланс некоторых стран Еврозоны: 1) среднее значение дефицита бюджета в 1999-2008 годах, 2) уровень государственного долга в 2008 году и 3) изменение государственного долга в период с 1999 по 2008 год, в процентном отношении от ВВП.

Рисунок 1 подтверждает хорошо известный факт, что греческое правительство позволяло себе наращивать дефицит бюджета в преддверии глобальному финансовому кризису. Португальское правительство также столкнулось с высоким дефицитом, который в среднем превышал уровень 3%, закрепленный Пактом о стабильности и росте (Stability and Growth Pact), хотя и не в такой мере как Греция.

Рисунок 2 показывает, что в 2008 году в Греции был самый высокий уровень государственного долга среди стран Еврозоны. Португалия занимала 4-е место по величине задолженности, при этом ее долговая нагрузка лишь немного превышала размеры долга Германии.

Наконец, на Рис. 3 показано, что Португалия продемонстрировала наибольший рост государственного долга (по отношению к объему ВВП) в период с 1999 по 2008 год. За Португалией следуют Греция, Франция и Германия.

Подводя итог, скажем, что общепринятое мнение о расточительной фискальной политике как причине кризиса может быть подтверждено примерами Греции и Португалии. Однако тогда совершенно непонятно, почему Ирландия и Испания столкнулись с финансовыми проблемами. Действительно, эти две страны были гораздо более финансово ответственны, чем Германия: они имеют низкий бюджетный дефицит, даже наблюдалось значительное сокращение государственного долга. Таким образом, их долг по отношению к ВВП уступал показателю Германии накануне мирового финансового кризиса. Поэтому причина, по которой периферийные страны находятся в кризисе в отличие от Германии и Франции не могут быть объяснены исключительно их бюджетной политикой.

Это не означает, что фискальная политика не играет никакой роли. Как будет показано ниже, безответственный подход к расходам усугубил уязвимость и ограничил возможности для маневра при наступлении глобального кризиса. Поэтому не случайно в Греции наблюдалось наибольшее снижение объема производства среди четырех периферийных стран. Однако тот факт, что корни кризиса не ограничиваются исключительно фискальными дисбалансами, означает, что сокращение дефицита бюджета недостаточно для выхода из кризиса.

Внешние дисбалансы: настоящий источник проблем

За годы до глобального финансового кризиса наблюдалось накопление крупных дисбалансов в несколько странах Еврозоны, но эти дисбалансы связаны с платежным балансом по стране в целом, а не только краткосрочными и долгосрочными заимствованиями. Платежный будет рассматриваться путем изучения данных о балансе счета текущих операций и международной инвестиционной позиции стран Еврозоны.

Счет текущих операций отражает разницу между экспортной выручкой страны и расходами на импортную продукцию, а также текущие трансферты, оплата труда из-за границы и доходы от инвестиций.

Как привило, когда страна импорт превышает экспорт, страна испытывает дефицит текущего счета и нуждается в заимствовании средств из-за границы, чтобы финансировать разницу; когда страна экспортирует больше, чем импортирует, она финансирует зарубежные страны. Важно отметить, что внутренний заемщик (или кредитор) страны может представлять либо частные либо государственные интересы. Международная инвестиционная позиция страны измеряет сумму всех иностранных активов, принадлежащих гражданам страны, за вычетом внутренних активов, принадлежащих иностранным инвесторам. Таким образом, дефицит текущего счета уменьшает международную инвестиционную позицию страны, а профицит – увеличивает его.

Этот рисунок указывает, что периферийные страны испытали наибольшие ухудшение текущего счета. Важная особенность, которая будет дополнительно проанализирована в следующем разделе, заключается в том, что ни одна страна не имела большого дефицита текущего счета в ранние периоды. Самый крупный дефицит Португалии составлял около 2,5% ВВП. Практически все периферийные страны начали испытывать ухудшение счета текущих операций после введения евро.

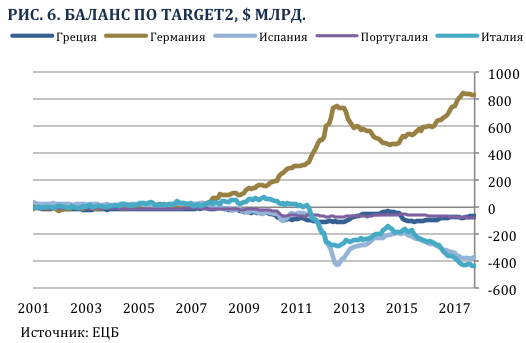

Балансы некоторых стран по Target2 (платежная система для центральных банков в еврозоне), иллюстрирует большие диспропорции. Target2 всего лишь маскирует риски, которые Германия взяла на себя, аккумулируя большие профициты счета текущих операций. В случае развала Еврозоны Германия потерпит массовые убытки. Именно по этой причине Тройка в составе Еврокомиссии, ЕЦБ и МВФ не позволяет Греции серьезно задуматься о выходе из Еврозоны.

О механизме работы системы Target2 и последствиях ее создания можно прочитать в Target2: причина дисбалансов в Европе или решение проблемы?

Дисбалансы и валюта евро

Введение валюты евро придало большой импульс финансовой интеграции Еврозоны. Капитальные потоки резко возросли для всех стран Еврозоны, а ставки кредитования стали одинаковыми абсолютно для всех стран региона. Хотя такие условия, как представляется первоначально, уравновесили уровни доходов по всей Европе, но это привело к дисбалансу накануне мирового финансового кризиса.

В 2001 году условия кредитования стали одинаковыми для всех стран, о чем свидетельствует доходность 10-ти летних государственных облигаций. Cтавки финансирования для заемщиков частного сектора обычно рассчитываются исходя из на суверенных ставок, плюс дополнительная премия за риск. После введения евро суверенные процентные ставки полностью сходятся в пределах Еврозоны. В период между 2001 и 2008 годами каждая страна Еврозоны могла привлекать заемные средства под немецкие ставки, а кредитные спрэды не превышали 50 базисных пунктов. Вспомним, что еще в начале 90-х годов процентные ставки Германии были на 16% ниже, чем цены по греческим облигациям, на 6% – чем в Италии. Даже Франция должна была платить, чем Германия.