Программа количественного смягчения (quantitative easing) состоит из крупномасштабных покупок активов центральными банками, как правило, долгосрочных государственных облигаций, но также и частных активов, таких как корпоративные облигации и ипотечные обязательства. Как правило, регулятор прибегает к QE при необычных сложившихся экономических обстоятельствах, когда краткосрочные номинальные процентные ставки близки к нулю или даже отрицательные.

Первым широкомасштабным политику количественного смягчения запустил Банка Японии в 2001 году. Затем во время и после международного финансового кризиса 2008-2009 гг., использование QE стало более распространенным. Например, за Японией последовали США, Великобритания, Еврозона, Швейцария и Швеция.

Программа QE противоречива, поскольку существует мало прецедентов в истории, а эмпирические данные, получаемые во время ее проведения, могут иметь множеством интерпретаций. Цель данной статьи – рассмотреть ключевые особенности QE и ее использование, объяснить и оценить имеющуюся теорию и обеспечить критический обзор имеющихся эмпирических данных.

Количественное смягчение – нестандартная денежно-кредитная политика, совмещенная с форвардным руководством Центрального банка и отрицательными номинальными процентными ставками. Для того, чтобы лучше понять QE, сначала необходимо рассмотреть принцип работы традиционной монетарной политики.

Традиционная денежно-кредитная политика предполагает 1) выбор целевого уровня краткосрочной номинальной процентной ставки, а также 2) экономических критериев для оценки дальнейших действий (например, уровень безработицы должен снизится ниже 6,5% и инфляция вырасти до 2%). Некоторые макроэкономисты считают, что центральные банки должны придерживаться правила Тейлора, которое указывает, что 1) ЦБ следует повысить ключевую процентную ставку, если инфляция превысит целевой показатель инфляции (2% для ФРС), 2) ЦБ следует понизить номинальную ставка, если темп роста совокупного объема производства (измеряемый, например, реальным ВВП) упадет ниже нейтрального значения. Однако, существует предел тому, насколько низкой может быть ключевая ставка – нижняя граница. В США нижняя граница может быть практически нулевой, но в некоторых других странах нижняя граница отрицательна. Например, центральные банки Швеции, Дании, Швейцарии и Еврозоны ввели отрицательные краткосрочные процентные ставки в 2015 году.

В 2008 году мировая экономика столкнулся с самым глубоким экономическим кризисом со времен Великой депрессии. Кризис, который начался с рынка недвижимости США, быстро распространился на финансовый сектор, а затем на мировую экономику. Это привело падению ликвидности банковского сектора, банкротству инвестиционных и коммерческих банков, страховых компаний, ипотечных кредиторов и ряда компаний с высокой долговой нагрузкой. Кроме того, рецессия распространилась на крупные экономики Европы и Азии, которые инвестировали в сектор недвижимости США или ипотечные облигации, уничтожив более 30% ВВП некоторых стран. Результатом стало замедление темпов развития мировой экономики.

Этапы количественного смягчения в США

QE1 (декабрь 2008 г. – июнь 2010 г.)

С самого начала глобального кризиса Федеральная резервная система запустила несколько раундов QE, чтобы направить экономику в нужное русло. ФРС начала наращивать свой баланс путем покупки государственных облигаций и ценных бумаг, обеспеченных ипотечными кредитами. Первый раунд QE начался в ноябре 2008 года. ФРС предложила купить $100 млрд. облигаций Freddie Mac, Fannie Mae и Ginnie Mae (предприятия финансируемые государством или Government Sponsored Enterprise), а также около $500 млрд. ипотечных ценных бумаг. Первый раунд QE был продолжен в марте 2009 года, когда ФРС расширила программу на $850 млрд. для покупки ипотечных облигаций и долгов GSE. Кроме того, ФРС также выделила еще $300 млрд. в долгосрочные казначейские облигации

QE2 (ноябрь 2010 г. – июнь 2011 г.)

В ноябре 2010 года ФРС объявила еще одну программу покупки облигаций – QE2. Предполагалось, что к концу 2011 года регулятор купит облигации на сумму $600 млрд. Однако, уже в сентябре 2011 года ФРС запустил новую программу, называемую “Operation twist”. Ее целью было снижение долгосрочных процентных ставок, поскольку ставка по ипотеке и долгосрочные кредиты зависят от доходности на длинном участке кривой US Treasuries.

“Operation twist” (сентябрь 2011 г. – декабрь 2012 г.)

В сентябре 2011 года ФРС запустила “Operation twist”, которая состояла из 2-х ключевых аспектов. Во-первых, по мере погашения краткосрочных бумаг портфеля ФРС, регулятор реинвестировал получаемые средства в долгосрочные займы. Во-вторых, ФРС активизировала покупки MBS (mortgage-backed securities) и US Treasuries. Обе меры разработаны для поддержки вялого рынка жилья и стимулирования корпоративного кредитования. В рамках программы “Operation twist” ФРС приобрела казначейские обязательства на сумму $400 млрд. со сроками погашения от 72 до 360 месяцев и продала равную сумму облигаций со сроками погашения в диапазоне 3-36 месяцев. Следовательно, дюрация портфеля увеличилась.

QE3 (сентябрь 2012 года - октябрь 2014 года)

QE3 предполагает покупку ценных бумаг на сумму $40 млрд. ежемесячно. Дата окончания программы изначално не была известна, ФРС намеревался оценивать динамику развития экономики, и именно экономические показатели имели решающее значение на дату окончания. Между тем, ФРС продолжила существующую политику, известную как Operation Twist. Вместе две программы повышать объем долгосрочных долговых бумаг на балансе регулятора на $85 млрд. ежемесячно. Кроме того, ФРС также планирует сохранить краткосрочные процентные ставки на «исключительно низких уровнях» до середины 2015 года. Раньше ФРС прогнозировала, что ставки останутся низкими до конца 2014 года.

Как долго продлится QE3? Все зависит от показателей рынка труда. Цель QE3 заключается в том, чтобы существенно улучшить рынок труда: повысить темп роста зарплат и сократить безработицу.

QE4 (январь 2013 г. – октябрь 2014 г.)

В декабре 2012 года (после завершения Operation Twist) ФРС объявила, что будет покупать в общей сложности $85 млрд. долгосрочных US Treasuries и MBS. Подтвердил свое намерение, пообещав сохранить покупку ценных бумаг до тех пор, пока не будет выполнено одно из двух условий. Либо уровень безработицы U6 должен упасть ниже 6,5%, либо инфляция PCE должна вырасти выше 2,5%. Поскольку QE4 в действительности является просто продолжением QE3, некоторые экономисты по-прежнему называют ее как QE3, другие “QE Infinity”, потому что у программы нет четкой даты окончания.

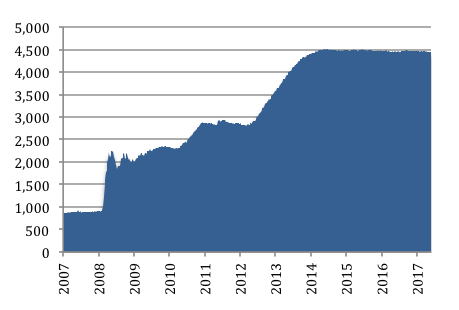

Механизм работы количественного смягчения

Нестандартная денежно-кредитная политика, такая как QE, обычно используется, когда традиционные меры монетарной политики не действуют, т. е. когда краткосрочные процентные ставки уже близки к нулю и не могут быть больше снижены. Количественное смягчение ФРС характеризуется приобретением долгосрочных казначейских облигаций и MBS у коммерческих банков в обмен на деньги. Это, в свою очередь, раздувает баланс ФРС на сумму приобретенных активов.

ДИНАМИКА БАЛАНСА АКТИВОВ ФРС, $ МЛРД.

Источник: Federal Reserve Bank of St. Louis

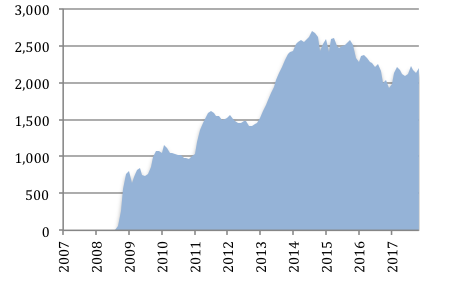

Когда ФРС покупает финансовые инструменты, денежная масса в экономике увеличивается. Это подтверждается графиком динамики денежной массы США, который показывает, что общая сумма валюты, находящаяся 1) в обращении или 2) удерживаемая на депозитах ЦБ в качестве избыточных резервов. Из этого следует, что средства, полученные коммерческими банкам от продажи бумаг регулятору, не были выданы в качестве займов населению или компаниям, а вернулись в ЦБ. Фактически, банки удержали большую часть этих средств в качестве избыточных резервов в ФРС

ИЗБЫТОЧНЫЕ РЕЗЕРВЫ НА СЧЕТЕ ФРС, $ МЛРД.

Источник: Federal Reserve Bank of St. Louis

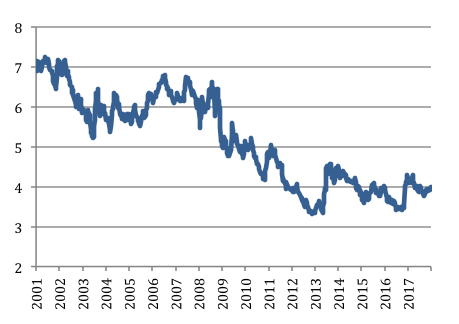

Вливание денежной массы в экономику создало дисбаланс, поскольку от банков, населения и корпораций требовалось держать больше денег, чем было необходимо для потребления или инвестиций. Следовательно, избыточные средства вкладывались в рисковые активы. Инвестиционные фонды покупали облигации для спекулирования в ожидании продолжения мягкой монетарной политики, руководство компаний проводило выкупы акций своих компаний в ожидании их роста и выплачивало себе дивиденды. Это привело к удорожанию акций, падению доходностей облигаций и MBS, сужению кредитного спреда. Следовательно, новая равновесная процентная ставка снижается. Эта более низкая процентная ставка теоретически должна стимулировать 1) спрос на кредиты, 2) корпоративные инвестиции и 3) спрос на недвижимость, что повысит экономический рост и окажет инфляционное давление.

ДИНАМИКА 30-ТИ ЛЕТНЕЙ ИПОТЕЧНОЙ СТАВКИ, %

Источник: Freddie Mac

Действительно ли работает QE?

Существуют две группы экономистов с абсолютно противоположным мнением относительно целесообразности и результатов масштабной программы количественного смягчения. Традиционная точка зрения указывает, что QE в США работает. Такие показатели как, темп роста ВВП, уровень безработицы и инфляция, имеют решающее значение для принятия решения о сворачивании количественного смягчения. Стоит отметить, что с момента начала кризиса 2008-2009 гг. и запуска QE1 экономические индикаторы однозначно значительно улучшились. Тем не менее, эмпирические данные свидетельствуют о различии в степени влияния, которое оказали разные раунды QE на экономику. Большинство исследований свидетельствуют о том, что QE1 является наиболее эффективным раундом, а последующие этапы оказали меньший эффект. Эмпирические данные также показывают, что QE успешно снизило номинальные процентные ставки по различным финансовым инструментам (долги GSE, ипотечные займы, корпоративные облигации), однако степень влияния варьировалась в зависимости от типа инструмента и дюрации. Хотя изменение процентных ставок относительно легко увидеть, трудно изолировать влияние QE на реальные экономические показатели.

Бывший глава Федеральной резервной системы Бен Бернанки предположил, что QE1 и QE2 повысили темп роста ВВП на 3% и создали около 2 миллионов рабочих мест в частном секторе. При этом нулевая ключевая ставка вкупе с QE создали благоприятные условия для восстановление рынка недвижимости, рост продаж жилья, автомобилей, расширение бизнеса.

Другая группа придерживается мнения, что QE просто отложила структурные проблемы на будущее время и даже посеяла семена для более глубокого кризиса в будущем.

Скептики считают, что восстановление экономики США в 2009-2017 гг. было очень слабым и нестабильным. Во-первых, экономика еще не достигла той стадии, в которой она находилась в предкризисный период, несмотря на мощное стимулирование путем количественного смягчения. Критики также беспокоятся о том, что QE может иметь негативные последствия в будущем. Во-первых, политика может в конечном итоге привести к гиперинфляции, которая является побочным явлением вливания ликвидности в экономику.

Другим потенциальным негативным последствием является проблема морального выбора. Поскольку QE снижает процентные ставки, доходы вкладчиков, то есть взрослого поколения, упали, а стоимость кредитов для заемщиков (молодое поколение) упала. Согласно исследованию компании Swiss Re, политика ФРС стоила вкладчиками около $470 млрд. В любом случае, программа количественного смягчения искусственно пыталась стимулировать кредитование и потребление.

Последнее – влияние QE на глобальные финансовые рынки. Очевидно, что когда фондирование становится дешевым, инвесторы и руководство компаний могут направить средства в высоко рискованные активы. Практически сразу после QE, стал наблюдаться приток капитала из США в более рискованные развивающиеся рынки. Результатом стало укрепление стран с развивающейся экономикой и рост валютной внешней задолженности. Однако, когда ФРС объявила о сворачивании QE, эти средства начали возвращаться обратно в США, в результате чего многие развивающиеся экономики столкнулись с давлением на локальные валюты и трудности с выплатой внешних займов на фоне падающих цен на сырье.

В заключение, QE позволило экономике США спокойно выйти из рецессии. Однако это вполне может иметь последствия для стабильности финансовой системы США и мировой финансовой системы, поскольку такое стимулирование носило искусственный характер. Только время покажет, действительно ли QE в США сыграло важную роль, чтобы вывести экономику США из кризиса или же она только заложила основу для следующего кризиса.