Фьючерс (по англ. Futures contract) – стандартизированное соглашение между двумя контрагентами на покупку или продажу базового актива (ценная бумага, товары) по заранее согласованной цене в определенную дату в будущем. В контракте указывается качество и количество базового актива. Фьючерсы бывают двух видов: поставочный и расчетный.

Фьючерс обязует контрагентов выполнить условия соглашения: поставить/купить базовый актив в случае поставочного контракта, заплатить/получить разницу между договорной ценой и спотовой ценой во время экспирации. В отличие от форварда, фьючерсные контракты торгуются на биржевом рынке, в следствие чего предоставляют участникам рынка большую ликвидность.

Фьючерсы могут быть использованы как для хеджирования, так и для спекуляции. Например, нефтедобывающая компания может воспользоваться фьючерсным контрактом для фиксирования цены продажи нефти, что снизит волатильность прибыли. С другой стороны, инвестор имеет возможность купить/продать фьючерс, чтобы заработать на движении цены контракта.

Отличие фьючерса от форвардного контракта

Форвардный контракт – соглашение на покупку или продажу ценной бумаги, товара или валюты по согласованной цене с поставкой в определенную дату в будущем. Форвард – это юридический договор между двумя сторонами, который не торгуется на бирже, а заключается на внебиржевом рынке в отличие от фьючерса, который является биржевым контрактом.

В отличие от спотового контракта, который служит соглашением на покупку/продажу актива в момент сделки, обязательства по форварду выполняются в определенную дату в будущем. Например, одна из сторон форвардного контракта принимает длинную позицию и соглашается купить базовый актив в определенную дату за определенную цену. Другая сторона принимает короткую позицию и обязуется продать актив в ту же дату за ту же цену.

Контанго

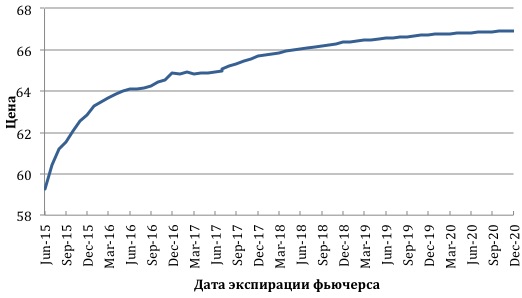

Контанго – ситуация на фьючерсном рынке, когда цена фьючерсного контракта на ближайшие месяцы дешевле, чем на контракты с более дальней датой экспирации. Таким образом, кривая фьючерсных цен имеет восходящий наклон.

Контанго на нефтяном рынке WTI (1 мая 2015 г.)

Причиной контанго может служить наличие расходов на хранение товара. Например, добыча нефти также подразумевает ее хранение до момента поставки. Поэтому, чем дольше нефть находится в хранилище, тем больше затраты и более высокая фьючерсная цена на дальние месяцы.

Ситуация прямо противоположная контанго называется бэквордацией.

Бэквордация

Ситуация на фьючерсном рынке, когда цена фьючерсного контракта на ближайшие месяцы дороже, чем на контракты с более дальней датой экспирации. Таким образом, кривая фьючерсных цен имеет нисходящий наклон.

Бэквордация

Бэквордация имеет место, когда разница между форвардной ценой и спотовой меньше, чем затраты на поддержания инвестиционной позиции. Бэквордация характерна для товарных рынков. Например, из-за холодной погоды электростанциям необходимо генерировать больше электроэнергии. Как следствие, спотовые цены на газ и уголь должны существенно вырасти, в то время как 6-ти месячные фьючерсные цены могут остаться без изменения, так как через 6 месяцев ожидается теплая погода.