Опционная стратегия risk reversal предназначена для торговли наклоном волатильности и формируется путем покупки вне-денег пут опциона и продажи вне-денег опциона колл. Эта стратегия защищает инвестора от падения цены базового актива, но и ограничивает потенциальную прибыль при удорожании актива. Подробнее о наклоне волатильности в статье "Что такое наклон волатильности? | Volatility skew"

Пример

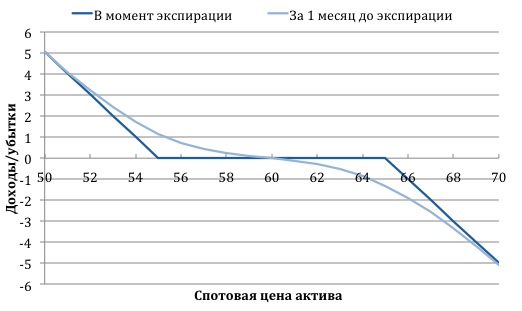

Предположим, что цена акции Colgate-Palmolive равна $60. Инвестор приобрел пут опцион со страйком $55 и продал колл с ценой исполнения $65. Таким образом, инвестор защищен от падения цены акции ниже $55, но понесет убытки при движении цены акции выше $65.

Профессиональные трейдеры в банках и маркет-мейкеры используют стоимость стратегии Risk Reversal для выявления наклона волатильности (volatility skew). Разница между вмененной волатильностью вне-денег пута и вне-денег колл опциона служит индикатором опасений инвесторов относительно краткосрочного движения цены базового актива. Торговля наклоном волатильности является одной из основых стратегий опционных трейдеров. Более детально о практической стороне торговли volatility skew можно прочитать в статье "Правила торговли наклоном волатильности".

RISK REVERSAL