Центральные понятия теории Марковица

В 1952 году Гарри Марковиц представил исследование по инвестированию, за которое он получил впоследствии Нобельскую награду по экономике. Его результаты сильно изменили сектор управления активами, и его теория по-прежнему считается передовой в управлении портфелем ценных бумаг.

В современной теории управления портфелем ценных бумаг есть две основные концепции:

1. Цель любого инвестора – максимизировать доходность для заданного уровня риска

2. Риск может быть уменьшен путем создания диверсифицированного портфеля несвязанных между собой активов

Данный подхода также называется “пассивный инвестиционный подход”, потому что инвестор подбирает портфель на основе соотношения риска и доходности, включая широкий набор активов. Затем инвестор пассивно ожидает роста стоимости портфеля.

Максимизация дохода и минимизация риска

Для начала необходимо кратко определить термины “доходность” и “риск”. Доходность – повышение/падение цены любого актива с учетом дивидендов и купонов. В целом стандартное отклонение – это справедливая мера риска, так как инвестор стремится к получению стабильного роста и не больших колебаний, которые могут привести к потерям. Риск оценивается как диапазон, в рамках которого цена актива будет в среднем варьироваться, то есть стандартное отклонение. Если цена актива отклоняется от среднего значения на 10% и средний ожидаемый доход составляет 8%, то прогнозируемая доходность такого между -2% и 18%.

В практическом применении портфельной теории Марковица предположим, что есть два портфеля активов со средней доходностью 10%, портфель А имеет риск или стандартное отклонение 8%, а портфель Б – риск 12%. Поскольку оба портфеля имеют одинаковую ожидаемую прибыль, любой инвестор предпочтет инвестировать в портфель А, поскольку он имеет тот же ожидаемый доход, что и портфель Б, но обладает меньшим риском.

Важно понимать риск. Это ключевое понятие, поскольку от него зависит ожидаемый доход. Инвесторы получают компенсацию за риск и, теоретически, чем выше риск, тем выше должна быть доходность.

Возвращаясь к нашему примеру, может возникнуть соблазн предположить, что портфель Б более привлекательный, чем портфель А. Поскольку портфель Б имеет более высокий риск на уровне 12%, он может получить доход в 22%, что вполне вероятно, но при этом в худшем сценарии потери могут составить 2%. При прочих равных условиях предпочтительнее портфель с ожидаемым диапазоном доходности от + 2% до + 18%, поскольку он, скорее всего, поможет более стабильный результат в долгосрочной перспективе.

Диверсифицированный портфель и Efficient Frontier

Риск присущ всем финансовым инструментам. Тем не менее, современная портфельная теория показывает, что сочетание различных активов значительно снижает общий риск целого портфеля. Поэтому риск должен рассматриваться как совокупный фактор для портфеля в целом, а не как простое добавление отдельных рисков.

Активы, которые не коррелируют друг с другом, также будут иметь разнородный риск. Эта концепция определяется как корреляция. Если два актива очень похожи, то их цены будут двигаться по одинаковой траектории. Например, две акции из одного и того же сектора экономики и региона, вероятно, будут подвержены одним и тем же макроэкономическими факторами. То есть их цены будут двигаться в одном направлении для любого данного события или фактора. Однако две акции из разных отраслей (Pepsi и Газпром) вряд ли будут коррелировать друг с другом.

Отсутствие корреляции между составляющими портфеля – это то, что позволяет диверсифицированному портфелю активов снизить общий риск, измеряемый стандартным отклонением. Не вдаваясь в подробности, немного математики может помочь объяснить причину.

Корреляция измеряется в масштабе от -1 до +1, где +1 указывает на общую положительную корреляцию, цены будут двигаться в том же направлении один в один, а -1 указывает, что цены на эти акции будут двигаться в противоположных направлениях.

Если корреляция между всеми акциями равна 1, то представляется разумным, что общий риск портфеля равен сумме взвешенных стандартных отклонений каждой отдельной акции. В то время как портфель, в котором соотношение пар активов ниже 1, должно приводить к общему риску, который ниже простой суммы взвешенных стандартных отклонений.

Efficient Frontier Марковица

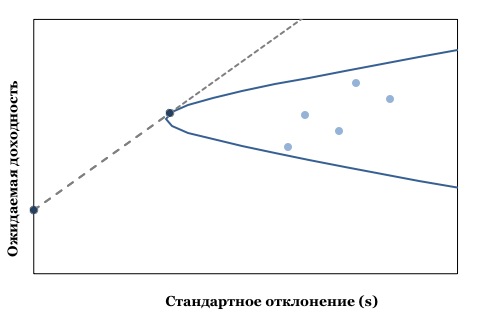

Понятие efficient frontier также было введено Марковицем. Efficient Frontier – это графическое представление всех возможных комбинаций рисковых активов для оптимального уровня доходности при любом уровне риска, измеряемым стандартным отклонением.

В приведенной выше диаграмме показана гипербола, показывающая все результаты для различных комбинаций рисковых активов, где стандартное отклонение построено по оси X, а заданная доходность – по оси Y.

Прямая линия (линия распределения капитала) представляет собой портфель всех рисковых активов и безрискового актива (государственная облигаций с кредитным рейтингом AAA).

Точка, где касательная линия соприкасается с efficient frontier – это та точка, когда портфель из рисковых активов соответствует сочетанию рискованных и безрисковых активов по своему профилю риска и доходности. Этот портфель максимизирует доходность для заданного уровня риска.

Портфолио вдоль нижней части графика будет иметь более низкую доходность и, в конечном счете, более высокий риск. Портфели справа будут иметь более высокую доходность, но также более высокий риск.